Демонстрационные задачи

Задача 1

Определить остаточную восстановительную стоимость офисного здания (ОВС), имеющего следующие характеристики. Площадь здания составляет 2000 кв. м; здание построено 12 лет назад и предполагаемый общий срок его жизни — 60 лет. Из нормативной практики строительных организаций следует, что удельные затраты на строительство точно такого же нового здания составляют 350 дол./кв. м.

Решение

Расчетные затраты на строительство аналогичного нового здания составят (восстановительная стоимость):

350 дол./кв. м х 2000 кв. м = 700000 дол.

Остаточная восстановительная стоимость определяется мерой износа здания (остающейся частью общего срока жизненного цикла здания). При допущении линейной характеристики износа ОВС здания рассчитывается с помощью следующих соотношений:

ОВС = 700000 х [(60 - 12) / 60] = 560000 дол.

Ответ: ОВС здания составляет 560000 дол.

Задача 2

Определить остаточную стоимость замещения (СЗО) для здания больницы, построенной 20 лет назад, используя следующую информацию:

известные проектные затраты на сооружение современного аналога такой же (по масштабам и профилю) больницы составили 4500000 дол.;

в проект новой больницы, наряду с применением современных нормативов (экологических, строительных, здравоохранения и т. д.), было дополнительно (в сравнении с оцениваемой больницей) включено ее оснащение комплексом средств оптоволоконной связи сметной стоимостью в 300000 дол.;

экспертами, с учетом произведенных в течение прошедших 20 лет работ по нормативному содержанию объекта, установлена общая длительность жизненного цикла оцениваемой больницы — 80 лет.

Решение

Считая, что оснащение "замещающей" больницы оптоволоконными средствами связи не является функционально необходимым при сравнении с оценивае¬мым объектом, а также считая динамику его износа линейной, получим следующее значение оценки остаточной стоимости замещения:

СЗО = (4500000 дол. - 300000 дол.) х [(80 - 20) / 80] = 3150000 дол.

Ответ: СЗО больницы составляет 3150000 дол.

Задача 3

Оценить капитализированную стоимость предназначенного для аренды производственно-технического центра площадью 20 тыс. кв. м при годовой арендной плате в 300 дол./кв. м, среднегодовом проценте заполняемости производственно-технических модулей арендаторами в 90%, налоговых платежах собственника за землю под центром в 600 тыс. дол. в год и расходах на содержание, охрану центра и все прочее в 1,2 млн дол. в год. Считать, что показатель доходности подобного арендного бизнеса составляет 12%.

Решение

Чистый годовой доход собственника производственно-технического центра будет складываться из поступлений арендной платы со всех занимаемых (90%) площадей за вычетом налоговых платежей и расходов на содержание, охрану и т.п.:

(20000 кв. м х 300 дол./кв. м х 90/100) - (600000 дол. + 1200000 дол.) = 3600000 дол.

Капитализированная стоимость будет определяться делением полученной величины чистого годового дохода на показатель доходности (не забудем привести его значение к безразмерной величине, разделив 12% на 100):

3600000 дол. / 12/100 = 30000000 дол.

Ответ: оценка капитализированной стоимости составляет 30 млн дол.

Задача 4

Сохранив условия задачи 3, оценить величину капитализированной стоимости объекта при увеличении показателя доходности в 1,5 раза — до 18%.

Решение

Чистый годовой доход, не претерпев изменений, составит те же 3600000 дол.

Капитализированная стоимость в новых условиях задачи составит:

3600000 дол. / 18/100 = 20000000 дол.

Ответ: величина оцениваемой капитализированной стоимости составила 20 млн дол., т. е., уменьшилась пропорционально, в 1,5 раза.

Задача 5

Вернувшись к исходным данным условия задачи 3, определить, как изменится величина оценки капитализированной стоимости производственно-технического центра при уменьшении ставки арендной платы до 200 дол./кв. м (в 1,5 раза).

Решение

Чистый годовой доход при новом значении ставки арендной платы составит:

(20000 кв. м х 200 дол./кв. м х 90/100) - (600000 дол. + 1200000 дол.) = 1800000 дол.

Значение оценки капитализированной стоимости составит при этом:

1800000 дол. / 12/100 = 15000000 дол.

Ответ: величина оцениваемой капитализированной стоимости составила 15 млн дол., т.е. уменьшилась в сравнении с исходным вариантом задачи в 2 раза.

Задача 6

Определить, используя метод подрядчика, стоимость объекта недвижимости, включающего землеотвод размером в 2000 кв. м и здание склада объемом в 3000 куб. м, построенное 10 лет назад. При расчетах использовать следующую информацию:

в статистиках земельных рынков удельные оценки подобных земельных участков составляют 35 дол./кв. м; совокупность положительных и отрицательных факторов, влияющих на оценку данного земельного участка, позволяет считать, что его оценка может быть увеличена на 10%;

удельные затраты на строительство нового подобного сооружения составляют 100 дол./куб. м, а длительность жизненного цикла здания оценивается в 50 лет.

Решение

Оценка стоимости земельного участка:

2000 кв. м х 35 дол./кв. м х (1 + 10/100) = 77000 дол.

Остаточная восстановительная стоимость сооружения:

100 дол./куб. м х 3000 куб. м х (50 - 10)/50 = 240000 дол.

Тогда суммарная стоимость объекта (в соответствии с концепцией метода подрядчика) составит:

77000 дол. + 240000 дол. = 317000 дол.

Ответ: оценка стоимости единого объекта составит 317000 дол.

Задача 7

Одноэтажное офисное здание находится в долгосрочной аренде. Площадь здания 1000 кв. м; здание построено 10 лет назад и предполагаемый общий срок его жизни 50 лет. Из сравнения с аналогичными зданиями следует, что: ставка аренды составляет 200 дол./кв. м, показатель доходности арендного бизнеса к = 0,2 (20%), удельные затраты на строительство подобного нового здания 750 дол./кв.м.

Для включения в отчетный доклад оценщика надо рассчитать следующие оценки: капитализированную стоимость (КС) действующего арендного здания, его остаточную восстановительную стоимость (ОВС) и остаточную стоимость земельного участка (ОСЗ), на котором расположено здание.

Решение

Капитализированная стоимость (при арендных договорах, обеспечивающих арендные платежи как чистый доход собственника, и, например, при 90%-й сдаче помещений в аренду) составляет:

КС = 200 дол./кв. м х 1000 кв. м х 0,9 / 0,2 = 900000 дол.

Остаточная восстановительная стоимость (при линейной динамике износа):

ОВС = 750 дол./кв. м х 1000 кв. м х [{50—10)/50] = 600000 дол.

Тогда остаточная стоимость земельного участка составит:

ОСЗ = КС - ОВС = 900000 дол. - 600000 дол. = 300000 дол.

Ответ: КС = 900000 дол., ОВС = 600000 дол., ОСЗ = 300000 дол.

Задача 8

Оценить будущую финансовую ситуацию для предпринимателя, намеривающегося взять кредит в 100000 дол. на два года (с условием единовременного возвращения кредита и процентов по нему в конце договорного периода) для развития объекта недвижимости и рассчитывающего продать его через эти два года за 120000 дол. Принять в расчет, что по имеющейся рыночной информации плата за пользование капиталом составляет 10% в год.

Решение (варианты 1 и 2)

Вариант 1

Согласно формуле сложного процента совокупные кредитные долги предпринимателя к концу договорного периода составят:

100000 дол. х (1 + 10/100) = 121000 дол.

Как видно, эта расчетная сумма кредитного долга превышает ожидаемую выручку от продажи объекта на величину:

121000 дол. - 120000 дол. = 1000 дол.

Таким образом, предприниматель не сумеет в полном объеме выполнить свои обязательства по возврату кредита и процентов за кредит; в результате его долг будет оцениваться в 1000 дол. То есть предполагаемая сделка в названных условиях нецелесообразна. Решение проблемы для предпринимателя (при жесткой позиции кредитодателя относительно процентной ставки за кредит) будет связано, например, с поиском путей экономии затрат на приобретение и развитие объекта (для снижения объема запрашиваемого кредита), а также с поиском путей повышения продажной цены объекта (в частности, за счет применения более совершенных маркетинговых средств).

Вариант 2

Проделайте самостоятельные расчеты, используя идеи дисконтирования известного по условиям задачи будущего дохода от продажи объекта, равного 120000 дол. Напомним, что для этого следует умножить значение этого ожидаемого дохода на коэффициент дисконта [ 1/( 1 + к)] во второй степени. То есть следует расчетным путем убедиться, что дисконтированная сумма дохода окажется меньше значения запрашиваемого кредита в 100000 дол. Это и будет означать, что предполагаемая сделка неэффективна, убыточна для предпринимателя.

Задача 9

Предприниматель намерен оценить целесообразность следующего бизнеса.

Он собирался приобрести приносящее арендный доход офисное здание за 1000000 дол., имея в виду, что ожидаемый чистый доход (с учетом всех операционных и прочих расходов, степени заполняемости арендных помещений и т.д.) составит 200000 дол. в год.

Через два года предприниматель собирается продать объект не менее чем за 1300000 дол. (исходя из имеющейся у него рыночной информации и прогнозных оценок развития офисного рынка недвижимости и из того, что известная ему банковская ставка среднесрочных депозитов составляет порядка 10%; и он намерен в своем бизнесе, по крайней мере, превзойти этот показатель, иначе ему было бы целесообразнее вложить свои средства не в офисный бизнес, а в банк).

В то же время консалтинговые фирмы оценивают значение показателя дисконтирования в этой области бизнеса с учетом различных рисков в 25%.

Решение

Для оценки эффективности предпринимаемого проекта составим баланс расходов и доходов предпринимателя, дисконтированный к текущему времени.

Расходы производятся непосредственно в начальный период, поэтому они целиком включаются в состав отрицательной части составляемого баланса. Таким образом, затратная часть баланса составляет 1000000 дол.

Дисконтированные доходы предпринимателя включают:

1) доходы от арендного бизнеса (для определенности допустим, что они поступают в виде авансовых платежей в начале каждого года). Таким образом, арендные доходы составят следующую сумму: 200000 дол. (так как поступившие согласно условиям арендного договора в начале первого года платежи не дисконтируются) плюс дисконтированное значение арендной платы в начале второго года:

200000 дол. х (1/(1 + + 25/100) = 160000 дол.

То есть совокупный поток арендных доходов, дисконтированный к настоящему времени, составит:

200000 дол. + 160000 дол. = 360000 дол.;

2) доходы от продажи объекта в конце запланированного периода. Ожидаемая через два года выручка в 1300000 дол., дисконтированная к текущему времени, составит:

1300000 дол. х (1 / (1 + 0,25)(1 + 0,25)) = 832000 дол.

В результате дисконтированный к начальному периоду времени доход предпринимателя составит:

360000 дол. + 832000 дол. = 1192000 дол.

Таким образом, оценка предпринимаемого проекта с изначальными затратами в 1000000 дол. показывает его эффективность ((1192000 дол. - 100000 дол.) / 1000000 дол.), обеспечивающую рентабельность производимых затрат 19,2%.

Заметим, что если бы условия арендных договоров носили бы иной характер, например с оплатой в конце каждого года, то рентабельность проекта снизилась бы до величины в 11,2%. Действительно, в изменившихся условиях дисконтированные арендные доходы составили бы величину 200000 дол. /1,25 + 200000 дол. / 1,25 / 1,25 = 288000 дол., а совокупный дисконтированный доход достиг бы только величины 1120000 дол.

Задача 10

Решается методом остатка совместно с методом аналогий в определении затрат на приобретение прав на землю

Определить максимально допустимые для застройщика затраты на приобретение права аренды земельного участка под строительство жилого здания со следующими параметрами:

площадь возводимого здания составляет 3000 кв. м;

удельные затраты на строительство (с учетом всех видов затрат, включая: подготовку и осуществление строительства, оплату процентов за взятый кредит, консалтинг, обеспечение доходов застройщика и т.д.) составляют 500 дол. за 1 кв. м.

Иметь в виду, что аналогичное жилое здание (с равноценным земельным участком), но площадью 2700 кв. м было недавно продано на рынке жилых объектов за 1,35 млн дол.

Решение

1. Затраты на развитие:

В = 3000 кв. м х 500 дол ./кв. м = 1500000 дол.

2. Оценка стоимости завершенного развития — по аналогии:

А = 3000 кв. м / 2700 кв. м х 1350000 дол. = 15000000 дол.

3. Оценка допустимых затрат D на приобретение права аренды земельного участка методом остатка:

D = А - В;

D = 1500000 дол. - 1500000 дол. = 0.

Ответ: по условиям задачи застройщик не может выделить никаких средств (D = 0) на приобретение права аренды данного земельного участка.

Задача 11

Оценка с использованием алгоритмов капитализации прибыли

Определить ожидаемую стоимость предназначенного для аренды 10-этажного офисного здания-башни площадью 10000 кв. м при годовой арендной плате за сдаваемые в аренду офисные помещения в 600 дол. за 1 кв. м, налоговых платежах за землю под зданием в 1000 дол./кв. м в год (здание не имеет земельного участка, кроме как под самим собой) и совокупных расходах на содержание здания и др. в размере 2 млн дол. в год. Считать, что доходность аналогичного бизнеса (т.е. доходность многопользовательских офисных зданий, предназначенных для аренды) составляет 10%.

Решение

1. Доход, приносимый от сдачи офисных помещений в аренду:

10000 кв. м х 600 дол./кв. м = 6 млн дол.

2. Прибыль = доход от аренды минус совокупные затраты

на содержание и земельный налог:

6 млн дол. — 2 млн дол. - 1000 дол. х 10000 дол./10 = 3 млн дол.

Налогооблагаемая площадь земельного участка определяется из условия зада¬чи как площадь здания в плане, т.е. 10000 кв. м / 10 (этажей) = 1000 кв. м.

3. Оценка стоимости производится через алгоритм капитализации прибыли:

3 млн дол. / 0,1 (показатель доходности данного бизнеса) = 30 млн дол.

Ответ: ожидаемая стоимость здания составит 30 млн дол.

Задача 12

Метод аналогий и капитализации прибыли

Владелец W сдает помещение для магазина арендатору V (на условиях полной ответственности арендатора V за ремонт и страхование; таким образом, арендная плата является чистой прибылью собственника W). Арендная плата фиксирована и составляет 25000 дол. за помещение в год.

Арендатор V хочет сдать помещение в субаренду. Площадь помещения: 15 х 6 м. Подобный, рядом расположенный магазин, площадью 16 х 5 м был недавно сдан в аренду (аналогично — на условиях полной ответственности арендатора за ремонт и страхование) за 32000 дол. в год.

1. Определить ожидаемую годовую прибыль арендатора V после сдачи магазина в субаренду.

2. Определить стоимость бизнеса Aw для собственника W и стоимость бизнеса Av для арендатора V при условии, что известен показатель доходности от сдачи торговых помещений в аренду — 10%.

Решение

1. Согласно рыночной информации об объекте-аналоге (площадью 16 х 5 м) возможно рассчитывать на сдачу магазина в субаренду за следующую сумму:

(15 х 6) / (16 х 5) х 32000 = 36000 дол.

Тогда прибыль арендатора V составит: 36000 дол. - 25000 дол. = 11000 дол.

2. Капитализированная стоимость бизнеса составит (по результатам использования алгоритма капитализации прибыли):

для собственника W

Aw = 25000 дол. / 0,1 = 250000 дол.

для арендатора V

Av = 11000 дол. / 0,1 = 110000 дол.

Ответ: ожидаемая годовая прибыль арендатора К составит 11000 дол.; стоимость бизнеса Aw для собственника W составит 250000 дол., бизнеса Av для собственника V— 110000 дол.

Задача 13

Комбинирование затратного и доходного методов

Одноэтажное здание находится в долгосрочной аренде. Площадь здания составляет 1000 кв. м; здание построено 15 лет назад и предполагаемый срок его жизни — 50 лет с момента постройки. Из сравнения с аналогичными зданиями следует, что ставка арендной платы может быть установлена на уровне в 25 дол./кв. м. После модернизации и расширения объекта до 2000 кв. м ставка арендной платы может быть доведена до 40 дол./кв. м. Преобразование здания займет порядка одного года, и удельные затраты составят около 250 дол./кв. м.

Для включения в отчетный доклад оценщика рассчитать следующие оценки: рыночную стоимость существующего здания, его остаточную восстановительную стоимость и остаточную стоимость земельного участка, а также стоимости земельного участка и здания соответственно после намечаемого альтернативного развития.

Решение

Этап А. Рыночная стоимость существующего здания вычисляется по доходности объекта.

Доход Д составляет:

Д= 1000 кв. м х 25 дол./кв. м = 25000 дол.

Ставка доходности k:

k = 0,1 (при 10%).

Рыночная стоимость, следуя алгоритму капитализации, со¬ставит:

РСС = Д/ к

РСС = 25000 дол./0,1 = 250000 дол.

Некоторые оценщики добавляют к оценке рыночной стоимости РСС затраты на стоимость работы оценщика (как нормативную наценку).

В ряде случаев эту информацию представляют отдельно.

Этап Б. Необходимо распределить вычисленную оценку рыночной стоимости РСС между остаточной стоимостью земельного участка (ОСЗ) и амортизируемой стоимостью здания (остаточной восстановительной стоимостью — ОВС).

Поскольку информация о стоимости земельного участка отсутствует, необходимо использовать метод остаточной стоимости.

Последовательность расчетов включает следующие действия:

1) расчет прямых затрат на строительство.

В = [1000 кв. м + 10% (норматив для учета увеличения площади строящегося здания, например за счет сложного профиля)] х х [удельные затраты на 1 кв. м = 250 дол.]:

В = 1100 кв. м х 250 дол./кв. м. = 275000 дол.;

2) предположим, что амортизация начисляется по линейному принципу. Тогда для получения значения остаточной восстановительной стоимости (ОВС) полученное значение стоимости по строительным затратам В = 275000 дол. уменьшается пропорционально доле оставшихся лет жизненного цикла (т.е. в следующей пропорции:

50 лет — 15 лет/50 лет.

В результате:

ОВС = 35 / 50 х 275000 дол. = 192500 дол.;

3) Остаточная стоимость земельного участка (ОЗС) равна:

ОЗС = РСС - ОВС.

ОЗС = 250000 дол. - 192500 дол. = 57500 дол.

Эти цифры ОВС = 192500 дол. и ОЗС = 57500 дол. должны быть включены в финансовую отчетность по оценке после согласования результатов между клиентом и оценщиком.

Этап В: Должна также рассчитываться и оценка объекта с учетом возможностей его альтернативного развития.

Последовательность расчетов включает следующие действия: 1) производится оценка рыночной стоимости объекта по данным о доходности альтернативного развития здания Оценка проводится методом капитализации:

Д = 2000 кв. м х 40 дол./кв. м = 80000 дол.

При ставке к = 0,1 (доходность 10%) оценка рыночной стоимости после развития составит:

РСР = ДМ,

РСР = 80000 дол./0,1 = 800000 дол.

2) вычитаются суммарные затраты на данное развитие (СЗР), включая: затраты на снос (например 10000 дол.)

+ затраты на новое строительство (с учетом 10%-й добавки строительных объемов): 2200 кв. м х 250 дол./кв. м = 550000 дол.

+ оплата услуг оценщика и др. (как правило, до 3% от РСР, т.е. 800000 дол. х 0,03 = 24000 дол.

+ доход застройщика (например 10% от РСР или 800000 дол. х х0,1 = 80000 дол.).

Таким образом:

СЗР = 10000 дол. + 550000 дол. + 24000 дол. + 80000 дол. = 664000 дол.

Тогда остаток (ОСТ) составит:

ОСТ = РСР - СЗР,

800000 дол. - 664000 дол. = 136000 дол.;

3) вычитаются затраты на приобретение (типа нормативных оценок затрат на оформление договоров и т.п., например, в размере 4% от величины ОСТ, а также стоимость оплаты кредита при приобретении участка (например до 12% от величины ОСТ).

Таким образом, в итоге мы получаем оценочную стоимость земли (ОСЗ), определенную методом остатка и учитывающую затраты на приобретение:

ОСЗ = ОСТ х (100% - (4% + 12%)) / 100% = 114240 дол.

Эта оценка стоимости земельного участка, исчисленная с учетом альтернативных путей использования (т.е. ОСЗ = 114240 дол.), и оценка рыночной стоимости завершенного развитием самого объекта (т.е. РСР — 800000 дол.) также должны быть вклю¬чены в отчетный доклад оценщика.

Ответ: РСС = 250000 дол., ОВС = 192500 дол., ОЗС = 57500 дол., РСР = 800000 дол., ОСЗ = 114240 дол.

Задача 14

Промышленное предприятие выпускает три вида продукции (имеет три бизнес-линии): продукцию А, продукцию Б, продукцию В. Предприятие имеет временно избыточные активы стоимостью 500 000 руб. (они не понадобятся для выпуска перечисленных видов продукции в течение одного года), которые можно сдать в аренду (что тогда составит четвертую бизнес-линию фирмы). Рыночная стоимость имущества, которое не нужно для выпуска (обеспечения) рассматриваемых видов продукции, равняется 320 000 руб. Необходимо, без учета рисков бизнеса, определить минимальную обоснованную рыночную стоимость предприятия как действующего в расчете на следующее время:

· три года продолжения его работы;

· два года продолжения его работы;

· на все время возможных продаж выпускаемой продукции (с учетом улучшения ее качества и капиталовложений в поддержание производственных мощностей).

Ожидаемые [чистые] доходы от продаж продукции и аренды временно избыточных активов (Ajt, где j - номер бизнес-линии - продукция А - 1; продукции Б - 2; продукция В - 3; аренда временно избыточных активов - 4) прогнозируются на уровне (в рублях):

· продукция А через год - 100 000; через два года - 70 000;

· продукция Б

через год - 20 000; через два года - 130 000; через три года -

700 000; через четыре года - 820 000; через пять лет - 180 000;

· продукция В через год - 45 000;

· поступления от аренды временно избыточных активов через год - 50 000.

Прогнозируются следующие средние ожидаемые (в год) доходности государственных (рублевых) облигаций: на два года - 25%; на три года - 20, на пять лет - 15%.

Решение

Информация о рыночной стоимости временно избыточных активов (500 000 руб.) является избыточной, так как в задаче предлагается оценить стоимость предприятия как действующего, т. е. такого, которое должно сохранить рабочие места и выпускать возможные для него виды продукции. Следовательно, продавать указанные активы нельзя, потому что это сделает невозможным выпускать и реализовывать продукцию, доходы от продажи которой закладываются в оценку предприятия.

Оценочная стоимость многопродуктового предприятия равна сумме текущих остаточных стоимостей его бизнес-линий плюс рыночная стоимость окончательно избыточных (нефункционирующих) активов.

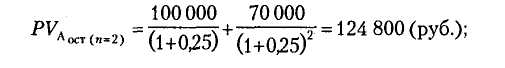

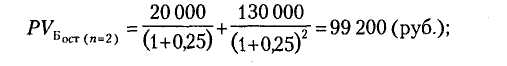

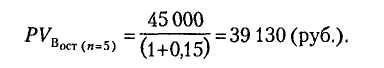

Остаточная текущая стоимость бизнес-линии по выпуску продукции А составляет:

· в расчете на три года продолжения бизнеса (в качестве ставки дисконта используется средняя ожидаемая за три года годовая доходность гособлигаций)

· в расчете на два года продолжения бизнеса (в качестве ставки дисконта используется средняя ожидаемая за два года годовая доходность гособлигаций)

· в расчете на все время продолжения бизнеса (в качестве ставки дисконта используется средняя ожидаемая за пять лет - т. е. за весь срок продаж наиболее перспективной продукции - годовая доходность гособлигаций)

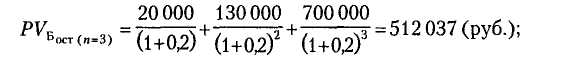

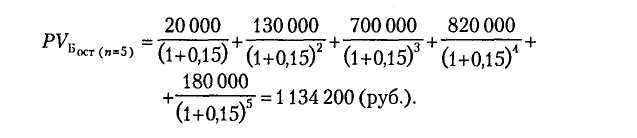

Остаточная текущая стоимость бизнес-линии по выпуску продукции Б составляет:

· в расчете на три года продолжения бизнеса (в качестве ставки дисконта используется средняя ожидаемая за три года годовая доходность гособлигаций)

· в расчете на два года продолжения бизнеса (в качестве ставки дисконта используется средняя ожидаемая за два года годовая доходность гособлигаций)

· в расчете на все время продолжения бизнеса (в качестве ставки дисконта используется средняя ожидаемая за пять лет - т. е. за весь срок продаж наиболее перспективной продукции - годовая доходность гособлигаций)

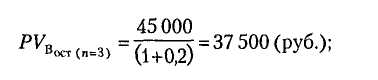

Остаточная текущая стоимость бизнес-линии по выпуску продукции В составляет:

· в расчете на три года продолжения бизнеса (в качестве ставки дисконта используется средняя ожидаемая за три года годовая доходность гособлигаций)

· в расчете на два года продолжения бизнеса (в качестве ставки дисконта используется средняя ожидаемая за два года годовая доходность гособлигаций)

· в расчете на все время продолжения бизнеса (в качестве ставки дисконта используется средняя ожидаемая за пять лет - т. е. за весь срок продаж наиболее перспективной продукции - годовая доходность гособлигаций)

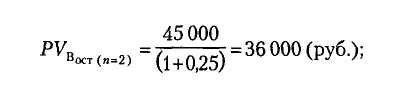

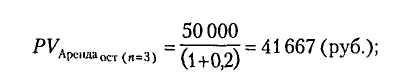

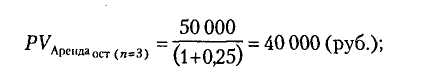

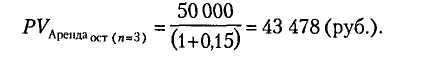

Остаточная текущая стоимость бизнес-линии по сдаче в аренду временно избыточных активов равна:

· в расчете на три года продолжения бизнеса (в качестве ставки дисконта используется средняя ожидаемая за три года годовая доходность гособлигаций)

· в расчете на два года продолжения бизнеса (в качестве ставки дисконта используется средняя ожидаемая за два года годовая доходность гособлигаций)

· в расчете на все время продолжения бизнеса (в качестве ставки дисконта используется средняя ожидаемая за пять лет - т. е. за весь срок продаж наиболее перспективной продукции - годовая доходность гособлигаций)

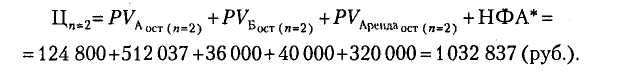

Таким образом, в расчете на три года продолжения бизнеса суммарная остаточная текущая стоимость ожидаемых доходов предприятия, или его обоснованная рыночная стоимость, оказывается равна (с добавлением рыночной стоимости окончательно избыточных активов в сумме НФА* = 320 000 руб.):

В расчете на два года продолжения бизнеса суммарная остаточная текущая стоимость ожидаемых доходов предприятия, или его обоснованная рыночная стоимость, оказывается равна (с добавлением рыночной стоимости окончательно избыточных активов в сумме НФА* - 320 000 руб.):

В расчете на все время продолжения бизнеса суммарная остаточная текущая стоимость ожидаемых доходов предприятия, или его обоснованная рыночная стоимость, оказывается равна (с добавлением рыночной стоимости окончательно избыточных активов в сумме НФА* = 320 000 руб.):

Комментарий.

Рассматриваемое предприятие оценивается значительно выше, если предположить, что оно сможет действовать в течение максимального срока полезной жизни для осуществляемых фирмой бизнесов (в течение пяти лет). Такая высокая оценка предполагает, кроме того, что за это время не изменятся законодательные условия для бизнеса (налоги, таможенные пошлины и др.).

Задача 15

Оценить рыночную стоимость предполагаемой для публичного обращения муниципальной облигации, номинальная стоимость которой (Мном) равна 100 руб. До погашения облигации остается 2 года (п). Номинальная ставка процента по облигации (используемая для расчета годового купонного дохода в процентах от ее номинальной стоимости) - 20 % (iном). Доходность сопоставимых по рискам (также безрисковых для держания их до того же срока погашения) государственных облигаций - 18 %.

Решение

Необходимо оценить стоимость бизнеса по покупке и держанию облигации. Доходы с этого бизнеса прогнозируются как фиксированные:

(а) по завершении каждого года t - купонный доход в процентах от номинальной стоимости облигации (At = Vном х iном);

(б) по истечении срока облигации - погашение ее по номинальной стоимости (At = Vном x iном + Vном)

В качестве ставки дисконта может быть взята сопоставимая по рискам ставка дохода по государственным облигациям (также безрисковая; муниципальные облигации гарантированы местными налогами, государственные облигации -федеральными налогами): R = 0,18.

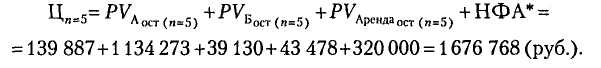

На конкурентных рынках стоимость Ц бизнеса (здесь - муниципальной облигации) стремится к остаточной текущей стоимости ожидаемых с него доходов. Следовательно:

Задача 16

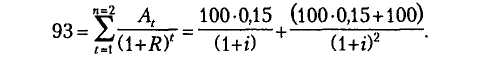

Рыночная стоимость ликвидной облигации на конкурентном рынке равна 93 руб. Ее номинальная стоимость - 100 руб., номинальная ставка годового купонного процента - 15%. Срок до погашения облигации - 2 года. Какова фактическая ставка дохода по этой облигации?

Решение

На конкурентном рынке рыночная стоимость любого бизнеса - в том числе по держанию облигации - стремится к текущей стоимости ожидаемых с него доходов. С учетом фиксированных по облигации доходов (А1 = 100 х 0,15; А2 = 100 x 0,15 + 100), следовательно:

При том, что чистая текущая стоимость инвестиции по покупке облигации на конкурентном рынке также стремится к нулю, фактическая ставка дохода с этого приобретаемого бизнеса стремится к минимально требуемой с него доходности, т. е. оказывается равной ставке дисконта г, которая должна была бы применяться для расчета текущей стоимости ожидаемых с бизнеса доходов, одновременно равняющейся в данной ситуации наблюдаемой рыночной стоимости облигации.

Таким образом, решение приведенной задачи сводится к вычислению из сформулированного выше уравнения неизвестной величины i.

i = 0,199 (19/9%) вычислено из уравнения i2 + l,86i + 0,24 = 0 (уравнение получено из исходного приведенного выше равенства).

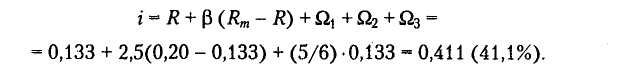

Задача 17

Определите норму дохода для инвестиций отечественного резидента в покупку акций закрытой автосборочной компании «Омега» с численностью занятых 300 человек, если известно, что: доходность государственных облигаций в реальном выражении равна 3% (r), индекс инфляции - 10% (s); среднерыночная доходность на фондовом рынке - 20% (Rm);, дополнительная премия за страновой риск - 8% (Ω3); дополнительная премия за закрытость компании (Ω2) - на уровне международно принятой аналогичной премии; дополнительная премия за инвестиции в малый бизнес - 8% (Ω1); текущая доходность акций рассматриваемой компании за прошлый год в среднем колебалась относительно своей средней величины на 5%; текущая среднерыночная доходность на фондовом рынке в прошлом году колебалась относительно своей средней величины на 2 % (округление в промежуточных расчетах делать до одной десятой процента).

Решение

Норма дохода (ставка дисконта), судя по приведенным исходным данным, должна определяться согласно модели оценки капитальных активов. Номинальная безрисковая ставка дохода R при этом может быть вычислена по формуле Фишера:

![]()

Коэффициент «бета» - исходя из его экономического смысла как меры относительного размера колеблемости дохода с рубля, вложенного в оцениваемый бизнес по сравнению с колеблемостью дохода с рубля вложений в любой бизнес на фондовом рынке в целом - может быть здесь определен (на основе ограниченной, как и в реальной жизни, информации) отношением амплитуды колебаний за прошедший период доходности с акций компании к амплитуде колебаний среднерыночной доходности на всем фондовом рынке, т. е.: (3 == 5% / 2% = 2,5. В итоге искомая норма дохода согласно модели оценки капитальных активов оказывается равной:

Из дополнительных премий Ω выше задействована только поправка на закрытый характер оцениваемой компании (так как рассматриваемое предприятие, согласно условиям задачи, действительно является закрытым). Дополнительная премия за инвестирование в малый бизнес не сделана, так как численность занятых в фирме превышает предельное для малого бизнеса количество занятых (200). Страновой риск для отечественного резидента уже косвенно учтен в размере рыночной премии за риск (Rm - R) и в уровне самой «безрисковой ставки дохода» R.

Задача 18

Средняя чистая прибыль предприятия, намеревающегося сделать инвестиции в расширение производства ранее освоенной продукции, составила в год в реальном выражении 380 000 руб. Остаточная балансовая стоимость активов фирмы равняется 1 530 000 руб. Первоначальная балансовая стоимость активов предприятия составила 2 300 000 руб. Какую учитывающую риски бизнеса ставку дисконта можно применить для дисконтирования доходов, ожидаемых от расширения производства?

Решение

Норма дохода, предъявляемая к доходам от того же (и с той же мерой риска) бизнеса, который предприятие уже «умеет делать», может быть принята на уровне среднего дохода с ранее инвестированного в данный бизнес капитала. При этом достигнутый показатель «Доход на инвестированный капитал» желательно рассчитывать применительно к средствам, действительно потраченным на приобретение нужного для оцениваемого бизнеса имущества. Эти средства отражаются фактической стоимостью покупки соответствующего имущества, по которой имущество ставится на баланс предприятия.

Таким образом, норма дохода в данном случае может быть рассчитана как:

i = 380 000 / 2 300 000 - 0,165 (16,5%).

Задача 19

Рассчитать для фирмы «Б.А.Р.Д.» показатель денежного потока на основе данных, приведенных из отчетов о прибылях и убытках, движении средств, а также с учетом изменения баланса предприятия (в руб.).

|

Поступления по контрактам на реализацию продукции: реализация с оплатой по факту поставки |

300 000 |

|

реализация с оплатой в рассрочку |

100 000 |

|

авансы и предоплата |

175000 |

|

Итого поступления |

|

|

по контрактам на реализацию продукции |

575000 |

|

Чистая прибыль |

85 000 |

|

Себестоимость реализованной продукции |

310 000 |

|

Накладные расходы |

75 000 |

|

Износ |

160 000 |

|

Налоги |

155 000 |

|

Проценты за кредит |

38345 |

|

Увеличение задолженности по балансу |

280 000 |

|

Вновь приобретенные активы, поставленные на баланс |

205 000 |

Решение

Денежным потоком является сальдо между поступлениями (со знаком «плюс») и платежами (со знаком «минус») предприятия.

Поступлениями в исходных данных являются: 1) поступления от реализации продукции (в свою очередь, делятся на поступления от продаж продукции с оплатой по факту поставки и от продукции, проданной - в том числе в предшествовавших периодах - в рассрочку); 2) поступления новых кредитных средств (увеличение задолженности). Сумма этих поступлений равна: 575 000 + 280 000 = - 855 000 руб.

Показатель чистой прибыли в исходных данных является промежуточным (расчетным) и не соответствует какому-либо конкретному поступлению средств. Реальные платежи на указанные суммы, согласно данным задачи, делались по всем следующим позициям: себестоимость реализованной продукции (прямые материальные и трудовые затраты); накладные расходы; налоги, проценты за кредит; вновь приобретенные активы, поставленные на баланс (на баланс активы ставятся по той стоимости, по которой они фактически покупались).

Отчисления на износ не являются платежом, так как эти средства с предприятия не уходят.

Таким образом, сумма платежей составила: 310 000 + 75 000 + 155 000 + + 38 345 + 205 000 = 783 345 руб.

Сальдо поступлений и платежей (оно же - денежный поток) за период равно: + 855 000 - 783 345 = + 71 655 руб.

Задача 20

Оценить долгосрочный бизнес, способный приносить следующие денежные потоки:

в ближайшие 15 месяцев с надежностью (по месяцам, в денежных единицах): 80; 85; 90; 95; 100; 100; 100; 100; 100; 100; 110; 110; 100; 90; 85;

в дальнейшем (точно прогнозировать невозможно) - примерно по столько же в течение неопределенно длительного периода времени.

Учитывающая риски бизнеса рекомендуемая ставка дисконта (получена согласно модели оценки капитальных активов) - 72% годовых.

Оценку произвести применительно к двум предположениям: (1) бизнес удастся вести 15 месяцев (например, потому, что в течение этого времени он будет оставаться выгодным); (2) бизнес удастся осуществлять в течение неопределенно длительного периода времени (он будет оставаться выгодным неопределенно долго).

Решение

Месячная ставка дисконта равна 72% : 12 = 6%.

Применительно к первому предположению (когда остаточный срок п полезной жизни бизнеса ограничен и равен 15 месяцам) оценка может быть произведена:

· обычным способом суммирования текущих стоимостей переменных будущих денежных потоков ДПt по ставке дисконта i;

· методом капитализации ограниченного во времени среднего ожидаемого денежного потока Аср.

Применительно ко второму предположению оценка рассматриваемого бизнеса осуществляется методом капитализации постоянного (на уровне среднего ожидаемого) денежного потока, получаемого в течение неопределенно длительного времени.

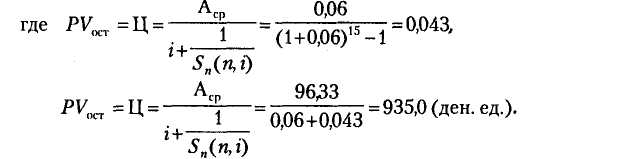

Использование стандартной в доходном подходе к оценке бизнеса формулы для определения его остаточной стоимости дает следующий результат:

= 80/(1 + 0,06) + 85/(1 + 0,06)2 + 90/(1 + 0,06)3 + 95/(1 + 0,06)" + 100/(1 + 0,06)5 + 100/(1 + 0,06)6 + 100/(1 + 0,06)7 + 100/(1 + 0,06)8 + 100/(1 + 0,06)9 + 100/(1 + 0,06)10 + 110/(1 + 0,06)11 + 110/(1 + 0,06)12 + 110/(1 + 0,06)13 + 90/(1 + 0,06)14 + 85/(1 + 0,06)15 = 927,0 (ден. ед.).

Капитализация постоянного дохода за 15 месяцев по модели Инвуда предполагает, что в качестве этого условно-постоянного дохода должен быть взят средний в месяц из ожидаемых по 15 ближайшим месяцам денежных потоков:

Аср = (80 + 85 + 90 + 95 + 100 + 100 + 100 + 100 + 100 + 100 + 110 + 110 + 100 + 90 + 85)/15 = 96,33 (ден. ед.).

Согласно модели Инвуда в коэффициенте капитализации ограниченного во времени постоянного дохода и норма текущего дохода, и норма возврата капитала основываются на учитывающей риски бизнеса месячной ставке дисконта i = 0,06. Оценка бизнеса тогда производится по рассматривавшейся выше формуле модели Инвуда и дает такую величину рыночной стоимости бизнеса (здесь и выше могут быть использованы номограммы функций сложного процента - см. подробнее в главе 9; капитализация постоянного дохода по модели Инвуда тождественна функции обычного аннуитета по единице в течение 15 периодов, домноженной на Аср единиц среднемесячного ожидаемого за 15 месяцев денежного потока):

Оценка рассматриваемого бизнеса методом капитализации постоянного дохода (на уровне среднемесячного денежного потока АсР = 96,33 ден. ед.), если принять, что этот доход можно получать неопределенно длительный период (гораздо больше 15 месяцев), окажется равной:

Комментарий.

Полученные три оценки характерны, так как из них четко видно, что наиболее реалистична всегда оценка бизнеса, определенная на основе прямого учета по отдельности прогнозируемых переменных доходов с него. Эта оценка оказалась самой низкой. Чуть более завышенной оказывается оценка стоимости то/о же бизнеса, корректно рассчитанная методом капитализации ограниченного во времени постоянного дохода - при условии (как это наблюдалось в данной задаче), что условно-постоянный доход берется на уровне вызывающей доверие величины среднего за срок бизнеса дохода (колеблемость по отдельности прогнозируемых за конкретные будущие периоды относительно этой средней незначительна). Стоимость же бизнеса при предположении о неопределенно длительном сроке его полезной жизни может быть серьезно больше (в изложенном примере - более чем в 1,7 раза по сравнению со стоимостью бизнеса в расчете на ограниченный срок его ведения).

Задача 21

Какую максимальную цену можно ожидать за предприятие в настоящий момент, если в его выдержавшем требовательную защиту бизнес-плане намечается, что через 4 года (длительность прогнозного периода)денежный поток предприятия выйдет на уровень 100 000 руб. при выявлении, уже начиная с перехода от второго к третьему году прогнозного периода, стабильного темпа прироста в 3%. Бизнес предприятия является долгосрочным. Указать на время его окончания невозможно. Рекомендуемая ставка дисконта - 25%.

Решение

1. Согласно модели Гордона, прогнозная остаточная стоимость предприятия на конец четвертого года равна (на основе величины денежного потока, планируемого на пятый год, который явится первым годом, когда все заработанные предприятием средства могут быть с него изъяты новым владельцем, покупающим предприятие по цене Ц1 в течение четвертого года):

Ц1= 100 000х(1+0,03)/(0,25 - 0,03) - 468 181,8 (руб.).

2. Текущий эквивалент этой величины (текущая стоимость данного дохода, возможного от перепродажи предприятия через четыре года), который и является максимально допустимой ценой Ц0 за предприятие в настоящее время для инвестора, собирающегося его перепродать через четыре года, представляет собой результат дисконтирования вероятной цены Ц4 на четыре года «назад» во времени:

Ц0 - 468 181,8/ (1+0,25)4 = 192 667,0 (руб.).

Задача 22

В бизнес-плане предприятия, создаваемого для освоения коммерчески перспективного нового продукта, значится, что его ожидаемые балансовая прибыль (за вычетом налога на имущество и других обязательных платежей и сборов, взимаемых с балансовой прибыли) и балансовая стоимость активов через год составят соответственно 20 и 110 млн руб. В этом же документе указано, что предприятие через год будет иметь непогашенные долги на сумму 15 млн руб. и за год из не облагаемой налогом части прибыли выплатит процентов по кредитам на сумму 5 млн руб. Ставка налога на прибыль, закладываемая в бизнес-план, равна 34%. Из опубликованного финансового отчета аналогичного предприятия (полностью специализирующегося на выпуске технически близкого продукта, который удовлетворяет те же потребности, и являющегося открытым акционерным обществом с ликвидными акциями) следует, что за несколько прошедших лет отношение котируемой на фондовой бирже стоимости одной акции этого предприятия к его приходящейся на одну акцию годовой прибыли после налогообложения оказалось равным в среднем 5,1. Мультипликатор «Цена/Балансовая стоимость» по этому предприятию составил за ряд прошедших лет 2,2. Как должен будет оценить инвестор будущую рыночную стоимость создаваемого предприятия по состоянию на год вперед после начала его деятельности, если инвестор доверяет статистике и сопоставимости сравниваемых фирм по мультипликатору «Цена/Прибыль» на 85% (субъективная оценка), а по мультипликатору «Цена/Балансовая стоимость» - на 15% (имея в виду, что в сумме данному методу оценки он доверяет на 100%)?

Решение

Интерпретация исходных данных в принятых выше в тексте обозначениях и терминах.

Мультипликатор «Цена/Прибыль» взят здесь с фондового рынка применительно к прибыли после налогообложения. Поэтому адекватной ему базой в показателях анализируемого предприятия должна служить ожидаемая балансовая прибыль, уменьшенная на планируемые процентные выплаты и платежи по налогу на прибыль:

Планируемая прибыль после налогообложения = Балансовая прибыль (за вычетом налога на имущество и других обязательных платежей и сборов, взимаемых с прибыли) - Процентные платежи - Налог на прибыль (равен планируемой после процентных платежей прибыли, помноженной на ожидаемую ставку налога с прибыли) = (20 - 5) - (20 - 5) * 0,34 = 9,9 (млн руб.).

Мультипликатор «Цена/Балансовая стоимость» на фондовом рынке принято исчислять по чистой (за вычетом долгосрочной задолженности) балансовой стоимости аналогичных предприятий. Следовательно, использовать его к рассматриваемому предприятию следует также применительно к его планируемой чистой балансовой стоимости:

Ожидаемая чистая балансовая стоимость = Планируемая балансовая стоимость - Ожидаемая [непогашенная] задолженность = 110-15 = 95 (млн руб.).

Весовые коэффициенты для расчета средневзвешенной (из оценок по мультипликаторам «Цена/Прибыль» и «Цена/Балансовая стоимость») ожидаемой стоимости предприятия: kц/п = 0,85; kц/б = 0,15; требуется оценить наиболее вероятную будущую стоимость создаваемого предприятия (V); (комментарий: придание соотношению «Цена/Балансовая стоимость», если оно будет переноситься с одной компании на другую, гораздо меньшего коэффициента доверия, является обычно вполне закономерным, так как на практике очень трудно проверить, по всем ли наиболее дорогостоящим видам сходных активов компания-аналог применяет те же методы амортизации, что и оцениваемое предприятие).

Расчет:

V = «Планируемая прибыль после налогообложения» * «Мультипликатор «Цена/Прибыль» * kц/п + «Ожидаемая чистая балансовая стоимость» * «Мультипликатор «Цена/Балансовая стоимость» * kц/б = 9, 9 * 5,1 * 0,85 + 95,0 * 2,2 * 0,15 = 74,267 (млн руб.).

Задача 23

Оценить обоснованную рыночную стоимость закрытой компании, если известно, что:

· рыночная стоимость одной акции компании - ближайшего аналога равна 113 руб.;

· общее количество акций компании-аналога, указанное в ее опубликованном финансовом отчете, составляет 200 000 акций, из них 50 000 выкуплено компанией и 20 000 ранее выпущенных акций приобретено, но еще не оплачено;

· доли заемного капитала оцениваемой компании и компании-аналога в их балансовой стоимости совокупного капитала одинаковы, а общие абсолютные размеры их задолженности составляют соответственно 5 и 10 млн руб.;

· средние ставки процента по кредитам, которыми пользуются рассматриваемые фирмы, таковы, что средняя кредитная ставка по оцениваемой компании в полтора раза выше, чем по компании-аналогу;

· сведений о налоговом статусе (в частности, о налоговых льготах) компаний не имеется;

· объявленная

прибыль компании-аналога до процентов и налогов равна

1,5 млн руб., процентные платежи этой компании в отчетном периоде были

100 000 руб., уплаченные налоги на прибыль - 450 000 руб.;

· прибыль оцениваемой компании до процентов и налогов равна 1,2 млн руб., процентные платежи этой компании в отчетном периоде были 230 000 руб., уплаченные налоги с прибыли - 360 000 руб.

Решение

1. Оцениваемая компания и компания-аналог не сопоставимы как по общей абсолютной величине используемого ими заемного капитала (одинаковость его доли в балансовой стоимости компаний не имеет значения, так как балансовые стоимости компаний, которые выступают составной частью балансовой стоимости капитала компаний, являются результатами вычитания заемного капитала из трудно сопоставимых и определяемых применяемыми методами амортизации остаточных балансовых стоимостей их активов), так и по стоимости используемого кредита, а также по уплачиваемым ими налогам (информация о налоговом статусе компаний отсутствует). Следовательно, для определения обоснованной рыночной стоимости оцениваемой компании методом рынка капитала следует использовать соотношение - «Цена компании-аналога + Заемный капитал компании-аналога)/ Прибыль компании-аналога до процентов и налогов».

2. Непосредственно наблюдаемая на рынке цена компании-аналога равна произведению рыночной цены одной ее акции на количество ее акций в обращении, т. е. на общее количество акций компании-аналога за вычетом выкупленных ею самой акций и неразмещенных акций (в данном случае - неоплаченных и, таким образом, не размещенных фактически) и составляет:

113 * (200 000 - 50 000 - 20 000) = 14 690 000 (руб.).

3. Перенесение указанного соотношения на оцениваемую компанию требует его умножения на показатель прибыли оцениваемой компании также до вычета из нее процентов и налогов.

4. Результат этого перемножения даст по исследуемой компании оценку величины, имеющей ту же структуру, что и числитель в соотношении, которое применялось как база по компании-аналогу, т. е. величину предполагаемой цены рассматриваемой фирмы плюс используемый в ней заемный капитал.

5. Для того чтобы получить искомую обоснованную рыночную стоимость оцениваемой компании, необходимо результат перемножения, описывавшегося выше на шаге 3 решения задачи, уменьшить на величину заемного капитала оцениваемой компании.

6. Таким образом, численно решение задачи (определение обоснованной рыночной стоимости) выглядит так:

Цок = 1 200 000 х [(14 690 000 + 10 000 000)/1 500 000] - 5 000 000 = 14 752 000 (руб.).

Задача 24

Оценить ожидаемый коэффициент «Цена/Прибыль» для открытой компании «X» на момент до широкой публикации ее финансовых результатов за отчетный 1998 г., если известно, что:

|

прибыль за 1998 г., руб. |

27 000 000; |

|

прибыль, прогнозируемая на 1999 г., руб. |

29 000 000; |

|

ставка дисконта для компании «X», рассчитанная по модели оценки капитальных активов |

25%. |

Темп роста прибылей компании стабилизирован. Остаточный срок жизни бизнеса компании - неопределенно длительный (указанное может допускаться для получения предварительной оценки).

Решение

1. До выявления на фондовом рынке непосредственно наблюдаемой рыночной цены компании, которая учитывала бы широко объявленные финансовые результаты, можно попытаться оценить ее вероятную величину Ц согласно модели Гордона; для этого необходимо рассчитать (применительно к прибылям 1999 г. как начального года в остаточном периоде бизнеса; прибыли здесь будут использоваться вместо денежных потоков как более грубый измеритель чистых доходов предприятия):

Ц = 29 000 000/0,25 - а - 164 772 720 (руб.) ,

где a- долгосрочный (стабилизированный) темп роста прибылей компании; из сравнения прибылей за 1998 и 1999 годы он равен:

(29 000 000 - 27 000 000)/27 000 000 = 0,074.

2. Коэффициент «Цена/Прибыль» на рассматриваемый момент времени и рассчитываемый по текущей (в данном случае пока оценочной) цене 100% акций компании, соотнесенной с прибылью за последний завершенный финансовый период, оказывается равен:

Цена (вероятная) компании в 1999 г. (Ц98) / Прибыль компании за 1998 г. (П97) = 164 772 720/27 000 000 - 6,10 (Ц98 /П97).

Задача 25

Предприятие оценено методом накопления активов. Его обоснованная рыночная стоимость - 100 млн руб. На следующий день после получения этой оценки предприятие взяло кредит в 10 млн руб. На 8 млн руб. из средств кредита предприятие приобрело оборудование. Ставка процента по кредиту - 20% годовых. Уплата процентов - в конце каждого года. Погашение кредита - через 2 года. Как должна измениться оценка рыночной стоимости предприятия?

Решение

1. При упрощенном применении метода накопления активов следует сравнить увеличение рыночной стоимости активов предприятия после взятия им кредита с увеличением задолженности предприятия. Рыночная стоимость приобретенного по рыночной цене на 8 млн руб. оборудования сразу после его покупки, когда не успевает сказаться ни один из видов износа оборудования, равняется тоже 8 млн руб. Оставшиеся от кредита 2 млн руб. на момент оценки являются «живыми деньгами», и их рыночная стоимость тоже равняется 2 млн руб. В итоге рыночная стоимость активов в данном случае возросла на 10 млн руб. На эту же сумму увеличилась и задолженность предприятия. Следовательно, упрощенный вариант метода накопления активов приводит к выводу: стоимость предприятия сразу после взятия кредита не изменилась и по-прежнему составляет 100 млн руб.

2. С учетом корректировки кредиторской задолженности при перерасчете ее номинальной суммы на текущую стоимость платежей по обслуживанию кредита и его погашения увеличение рыночной стоимости кредиторской задолженности, которая уменьшает стоимость предприятия, может быть оценено следующим образом.

Конечно, было бы разумно попытаться прямо рассчитать текущую стоимость указанных выше платежей. Однако для этого в задаче не хватает исходных данных, касающихся ставки дисконта, по которой следует дисконтировать процентные платежи и погашение кредита.

В этой ситуации допустимо предположить, что если предприятие брало кредит на конкурентном рынке банковских кредитов, то, как это бывает на конкурентных рынках, чистая текущая стоимости инвестиционного проекта продавца товара (проекта по поставке товара - в данном случае заемных средств) стремится к нулю (NPVкред —> 0). Это означает, что денежные потоки кредитора выглядят так, что его инвестиция в 10 млн руб. уравновешивается такой же по величине текущей стоимостью поступлений по обслуживанию и погашению кредита:

NPVкред = -10млн руб. +PV(поступления по кредиту) =0

т. е. PV (поступления по кредиту) = 10 млн руб.

Но нетрудно заметить, что численно поступления кредитора по обслуживанию и погашению кредита равны тем же платежам заемщика. Следовательно, в этой ситуации текущая стоимость указанных платежей равна также 10 млн руб. Иначе говоря, - применительно к конкурентным кредитным рынкам (если предприятия, например, находятся в Москве или Петербурге, где конкуренция среди многочисленных банков за право заработать на предоставлении кредитов действительно сильна) - увеличение рыночной стоимости активов оцениваемого предприятия в момент, когда оно еще не успело как-либо явно неэффективно или особенно эффективно использовать полученные кредитные ресурсы, уравновешивается увеличением текущей стоимости будущих платежей по обслуживанию и погашению его возросшей кредиторской задолженности. Таким образом, правильный ответ в задаче предполагает, что рыночная стоимость предприятия не изменилась и осталась на уровне 100 млн руб.

Задача 26

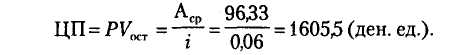

Переоцененная рыночная стоимость материальных активов предприятия - 200 млн руб. Отношение чистой прибыли к собственному капиталу в отрасли, к которой принадлежит предприятие, равно 15%. Средняя годовая чистая прибыль предприятия за предыдущие пять лет в ценах года, когда производится оценка предприятия, составляет 35 млн руб. Рекомендуемый коэффициент капитализации прибылей предприятия - 25%. Необходимо оценить стоимость «гудвила» предприятия и суммарную рыночную стоимость предприятия согласно методу накопления активов.

Решение

1. Оценка совокупности нематериальных активов («гудвил») предприятия (НМА*) может быть осуществлена согласно алгоритму, приведенному на представленной схеме.

2. Общая оценочная стоимость предприятия, представленная как сумма рыночной стоимости его материальных и всех нематериальных активов, тогда оказывается равной: 200 + 20 = 220 (млн руб.).

Схема - Алгоритм оценки совокупности нематериальных активов

Задача 27

Требуется оценить стоимость 5%-ного (в % от числа акций, находящихся во владении акционеров) пакета акций закрытого акционерного общества, акции которого в результате их инициативных продаж его акционерами появились на рынке и фактически уже предлагаются на нем к перепродаже. Обоснованная рыночная стоимость компании, определенная методом дисконтированного денежного потока, составляет 50 млн руб. Рекомендуемая для использования при необходимости информация относительно характерных для данной отрасли (и компаний схожего размера) скидок (премий), которые могут быть учтены при оценке рассматриваемого пакета акций, %:

|

Скидка за недостаток контроля |

25 |

|

Премия за приобретаемый контроль |

40 |

|

Скидка за недостаток ликвидности |

30 |

|

Скидка, основанная на издержках |

|

|

по размещению акций на рынке |

15 |

Решение

Пропорциональная доля 5% акций в 100% акций предприятия равна: 50 х 0,05 = 2,5 млн руб.

Метод дисконтированного денежного потока неадекватен оценке предприятия в расчете на владение мелким пакетом его акций, которым фактически является 5%-ный пакет. Следовательно, с полученной величины необходимо произвести скидку за недостаток контроля (25%). Премия за приобретаемый контроль в данной ситуации заведомо не нужна.

Коль скоро оцениваемая компания является закрытым акционерным обществом, ее акции недостаточно ликвидны, так как они не могут быть размещены в листинг фондовых бирж (куда принимаются акции только тех акционерных обществ, которые зарегистрированы как открытые). Значит, следует также сделать скидку на недостаток ликвидности акций (30%).

В силу того, что акции компании - несмотря на то, что она формально (судя по ее регистрации)является закрытым акционерным обществом (ЗАО) - фактически уже продавались на фондовом (внебиржевом) рынке (частью ее акционеров, которые согласно действующему Закону об акционерных обществах имеют право предложить свои акции к продаже лицам, не являющимся акционерами ЗАО) и таким образом де-факто уже размещены на рынке, скидку, основанную на издержках размещения акций на рынке, можно не делать. Это объясняется, в частности, тем, что в результате ранее имевших место сделок с акциями компании они уже, по-видимому, попали в котировки фондового рынка и появились внебиржевые брокеры, осуществляющие подбор их потенциальных покупателей и продавцов.

Таким образом, окончательная оценка рассматриваемого пакета акций оказывается равной:

2 500 000 х (1 - 0,25) х (1 - 0,30) = 1 312 500 (руб.).

Задача 28

Нужно оценить стоимость 75%-ного пакета акций закрытого акционерного общества. Обоснованная рыночная стоимость предприятия, определенная методом рынка капитала, составляет 30 млн руб. Рекомендуемая для использования при необходимости информация относительно характерных для данной отрасли (и компаний схожего размера) скидок (премий), которые могут быть учтены при оценке рассматриваемого пакета акций, %:

|

Скидка за недостаток контроля |

28 |

|

Премия за приобретаемый контроль |

37 |

|

Скидка за недостаток ликвидности |

31 |

|

Скидка, основанная на издержках по размещению акций на рынке |

12 |

Решение

Пропорциональная доля 75% акций в 100% акций предприятия равна: 30 х 0,75 = 22,5 млн руб.

Метод рынка капитала дает оценку предприятия в представлении мелких акционеров. Следовательно, необходимо к полученной величине добавить премию за приобретаемый контроль (37%).

По той причине, что оцениваемый пакет акций, очевидно контрольный, фактор ликвидности акций является несущественным, и скидку за недостаток ликвидности акций делать не следует.

Поскольку акции закрытой компании не только неликвидны, но и не размещены на фондовом рынке (иной информации в условиях задачи не содержится), полагается сделать скидку, основанную на издержках по размещению акций на рынке. В итоге стоимость оцениваемого пакета представит собой величину:

22 500 000 х (1 + 0,37) х(1 - 0,12) = 27 126 000 (руб.)

Задача 29

Компания X рассматривает условия целесообразности поглощения некоторой компании У. Целью поглощения является максимизация доходов с акций поглощаемой фирмы.

Данные по рассматриваемым компаниям в отчетном году, с учетом видения их перспектив поглощающей фирмой (в отличие от видения их прочими участниками фондового рынка), представлены ниже (в условных денежных единицах):

|

Показатели компаний |

Компания X |

Компания Y |

|

Чистая прибыль (без процентов и налогов), руб. |

300 000 |

100 000 |

|

Обыкновенные акции, находящиеся в обращении, штук |

300 000 |

100 000 |

|

Прибыль на акцию, руб. |

1,0 |

1,0 |

|

Ожидаемый прирост прибыли в год после поглощения, сс,% |

2 |

4 |

|

Соотношение «Цена/Прибыль» |

8:1 |

(8:1)/Z |

Требуется найти коэффициент Z, указывающий, во сколько раз соотношение «Цена/Прибыль» для поглощаемой компании У на конкурентных рынках «компаний-рейдеров» за отчетный год может быть - с точки зрения приемлемости этого предприятия в качестве кандидата на поглощение - меньше соотношения « Цена/Прибыль», характерного в этом году для поглощающей фирмы X.

Решение

1) критериальным (пороговым) условием целесообразности приобретения акций поглощаемой компании Y должно служить следующее: в расчете на одну акцию текущая остаточная стоимость прибылей поглощающей компании X, принимаемая за оценку их обоснованной рыночной стоимости, не должна быть меньше, чем текущая остаточная стоимость прибылей поглощаемой компании Y, принимаемая за оценку обоснованной рыночной стоимости акций этой фирмы;

2) это означает, что если использовать модель Гордона, то должно выполняться равенство:

(1 * (1+0,02) / 1:8-0,02 ) = (1 * (1+0,04) / W-0,04 ),

где 1:8 - ставка дисконта по компании X, представляющая собой величину, обратную для этой компании коэффициенту «Цена/Прибыль»;

W - неизвестная искомая величина ставки дисконта по компании Y, обратная по отношению к коэффициенту «Цена/Прибыль» по компании Y, представленному в виде (8:1)/Z

Решение приведенного уравнения относительно неизвестной величины W дает значение искомой величины W, равное 0,147.

В свою очередь, это означает, что предельно допустимый коэффициент «Цена/Прибыль» для поглощаемой компании Y, при котором все же оказывается целесообразным ее поглощать (так, чтобы чистая текущая стоимость инвестиционного проекта по поглощению была хотя бы равна нулю), составляет 1:0,147=6,80.

Значит, отношение Z, показывающее, во сколько раз коэффициент «Цена/Прибыль» по поглощаемой компании Y может быть в предельном случае меньше, чем этот коэффициент по поглощающей компании X, оказывается равным 6,80 : 8 = 1,7.

Задача 30

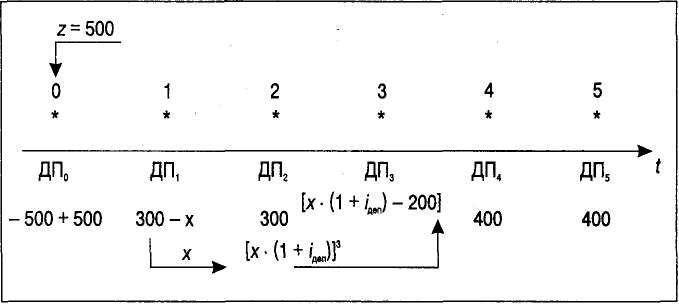

Пусть оценивается вновь начинаемый бизнес (рассматривается целесообразность осуществления предлагаемого инвестиционного проекта), в денежные потоки которого после проведения стартовых инвестиций, для простоты, не предполагается закладывать задолженность по бизнесу (g = 0). С учетом еще не профинансированных стартовых инвестиций денежные потоки по проекту ожидаются на уровне: -500; 400; 400; 400; 400; 400 (см. таблицу 1).

Таблица 1 - Денежные потоки оцениваемого бизнеса до обеспечения его финансовой автономности

|

Годы |

0 |

1 |

2 |

3 |

4 |

5 |

|

Денежные потоки |

-500 |

400 |

400 |

400 |

400 |

400 |

Обеспечение финансовой автономности проекта тогда может осуществляться так, что для финансирования стартовых инвестиций (чтобы избежать отрицательного вклада проекта в остаток средств на счете предприятия в период с номером 0) будет предусмотрен вспомогательный кредит z в 500 ден. ед. Предположим, что такой кредит реален на 3 года под 20% годовых (iкр) с начислением процентов со следующего года после года стартовых инвестиций. Для погашения этого кредита через три года будет полностью использован положительный денежный поток периода номер 3 (400 ден. ед.). Однако этого не хватит и потребуется предусмотреть, чтобы из первого же положительного денежного потока бизнеса на банковский депозит на три года была отложена сумма, накопление которой за эти годы позволит профинансировать погашение возникающей задолженности хг. На три года доступен банковский депозит под 15% годовых.

Требуется определить рыночную стоимость описанного бизнеса (как остаточную текущую стоимость этого бизнеса, которая по вновь начинаемому бизнесу совпадает с чистой текущей стоимостью рассматриваемого инвестиционного проекта) с учетом обеспечения его финансовой автономности приведенным выше способом. Рекомендуемая ставка дисконта, учитывающая риски бизнеса, - 20%.

Решение

1. С учетом того, что с кредита в 500 ден. ед. начиная с года номер 1 необходимо платить еще и процентные платежи в размере iкр r z — 0,20 х 500 = 100 ден. ед. (что в годы с номерами 1-3 уменьшает располагаемые денежные потоки до 300 ден. ед.), реформированные денежные потоки по проекту, в котором обеспечено кредитное финансирование стартовых инвестиций и ставится задача погасить берущийся для этого кредит в год с номером 3, отражены в таблице 2.

Таблица 1 - Реформированные денежные потоки по финансово автономному бизнесу

|

Годы |

0 |

1 |

2 |

3 |

4 |

5 |

|

Денежные потоки |

0 |

300 |

300 |

0 |

400 |

400 |

2. Далее (см. схему) оказывается необходимым вычислить величину х, равную сумме, которую надо отложить на банковский депозит из денежного потока в году номер 1 для того, чтобы она, находясь на депозите три года, могла принести доход, компенсирующий ожидаемый дефицит средств (итоговый отрицательный денежный поток в 300 - 500 = - 200 ден. ед.) в году номер 3, который образуется из-за нехватки в этом году прогнозируемого непосредственно от бизнеса денежного потока для погашения кредита z и уплаты последнего процентного платежа по нему.

3. Указанная неизвестная величина х вычисляется, отталкиваясь от необходимой суммы накопления 200 ден. ед. в год номер 3, с использованием функции текущей стоимости реверсии единицы (см. таблицу шести функций сложного процента при ставке процента в 15% - функция 3). При этом текущая стоимость необходимых 200 ден. ед. определяется по состоянию на текущий момент, который соответствует году номер 1 - иначе говоря, приведение по фактору времени этих 200 ден. ед. осуществляется от года номер 3 к году номер 1, т. е. на два года:

х = 200-73_1 = 200-V2 =200-0,656 = 131,2 (ден. ед.).

Схема. Обеспечение финансовой автономности вновь начинаемого бизнеса (предлагаемого к реализации инвестиционного проекта) способом разового отчисления средств из первых доходов бизнеса в целях накопления суммы, необходимой для погашения задолженности

4. Уменьшение денежного потока по бизнесу в год номер 1 из-за отвлечения полученной величины на накопление и компенсация накопленными 200 ден. ед. наметившегося в реформированных денежных потоках по бизнесу отрицательного его вклада в том же размере в остаток средств на счете предприятия в году номер 3, т. е. обеспечение финансовой автономности бизнеса приводит к тому, что оценка рыночной стоимости этого теперь финансово автономного бизнес-проекта (чистой текущей стоимости предлагаемого финансово автономного инвестиционного проекта) оказывается равной:

(PVост)фин.авт. = NPVфин.авт. = 0+(300-13,2)-(1+0,20) +300-(1+0,20)2+0-(1+0,20)3+400-(1+0,20)4+400-(1+0,20)5 = 0+140,6+0 + 192,8 + 160,8 = 702,4 (ден. ед.).

Комментарий

Рыночная стоимость (чистая текущая стоимость) того же проекта, чья финансовая автономность, однако, не обеспечена, рассчитанная по методу дисконтированного денежного потока равна:

PVост = NPV = -500+400 * А5 = -500+400 • 2,900 = 696,0 (ден. ед.),

где А5 - фактор текущей стоимости обычного аннуитета по единице в течение пяти периодов при ставке дисконта в 20%).

Таким образом, обеспечение финансовой автономности бизнеса несколько повышает рыночную стоимость (чистую текущую стоимость) предлагаемого к реализации проекта (здесь - на 0,9%), что вполне объяснимо достигаемым тем самым увеличением степени реалистичности проекта.

При уменьшении уровня банковских процентных ставок и разрыва между кредитной и депозитной ставками (при превращении рынка кредитов в более конкурентный) указанное повышение становится более значительным. В том же направлении воздействие оказывает увеличение стартовых инвестиций по сравнению со средним уровнем денежных потоков бизнеса.

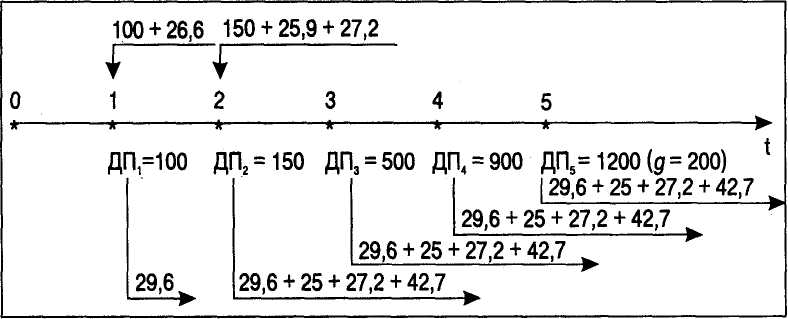

Задача 31

Оценить бизнес, в остаточный период которого денежные потоки для собственного капитала (уже учитывающие процентные платежи и погашение задолженности по бизнесу) составляют по годам (в ден. ед.): -100; -150; 500; 900; 1000. Вспомогательные кредиты предназначены для компенсации отрицательных денежных потоков и обеспечения взносов на амортизацию задолженности в последнем году бизнеса, равной 200 ден. ед. Они берутся в первые два года. Рекомендуемая ставка дисконта (она же - процентная ставка по вспомогательным кредитам) - 21%. Ставка банковского депозита - 15%. Вспомогательные кредиты имеют срок до года номер 5 (включительно). Денежные потоки для собственного капитала по оцениваемому бизнесу (очищенные от процентных платежей по задолженности в 200 ден. ед. и от погашения самой этой задолженности), когда его финансовая автономность еще не обеспечена, отражены в таблице.

Таблица - Денежные потоки по оцениваемому бизнесу до обеспечения его финансовой автономности

|

Годы |

1 |

2 |

3 |

4 |

5 |

|

Денежные потоки |

-100 |

-150 |

500 |

900 |

1000 |

Решение

1) Фактор S5 фонда возмещения единицы погашения кредита через 5 лет при ставке депозита в 15% (см. функцию 3 из таблицы шести функций сложного процента для ставки процента в 15%) составляет 0,148;

2) взнос xg на фонд возмещения 200 ден. ед. задолженности через пять лет при ставке депозита в 15% тогда равен 0,148 х 200 - 29,6 ден. ед.;

3)

в первый год

остаточного периода бизнеса потребный вспомогательный

кредит (на 5 лет), следовательно, будет необходим в размере 100 ден. ед.

(чтобы компенсировать равный этой величине отрицательный вклад бизнеса в

остаток средств на счете предприятия) плюс 29,6 ден. ед. (чтобы изыскать

средства на сохранение взноса

xg),

т.

е. задолженность в 200 ден. ед., подлежащая погашению через пять лет,

увеличится на 100 + 29,6 = 129,6 ден. ед. (z1);

4) тогда общий взнос u1 на фонд возмещения этой увеличенной задолженности окажется равным величине хg, т. е. 29,6 ден. ед.;

5) во второй год

остаточного периода бизнеса потребный вспомогательный

кредит (на пять лет) будет необходим в размере 150 ден. ед. (чтобы

компенсировать равный этой величине отрицательный вклад бизнеса в

остаток средств на счете предприятия) плюс

S5-1

x

z1

= 0,200 х 129,6 = 25,9 ден. ед. (чтобы изыскать средства на накопление

суммы, которая позволит погасить через пять лет уже увеличившуюся за

первый год задолженность) плюс сумма процентного платежа по ранее

взятому вспомогательному кредиту 129,6 х 0,21=27,2 ден.ед.; иначе

говоря, общий размер дополнительного вспомогательного кредита

z2 оказывается равным 150 + 25,9 + 27,2 = 203,1 ден. ед., т. е.

задолженность, подлежащая погашению через пять лет, увеличится еще на

203,1 ден. ед.;

6) в таком случае общий взнос u2 на фонд возмещения всей увеличившейся задолженности окажется равным сумме (xg + S5-1 x z1) = 29,6 + 0,200 х 129,6 = 55,5 ден. ед.;

7) общий взнос u3 в следующем, третьем году бизнеса (тогда уже не нужно будет брать дополнительной вспомогательный кредит, так как в этом году ожидаемый денежный поток по бизнесу положителен) может быть рассчитан так:

(xg + S5-1 х z1 + S5-2 х z2) = 29,6 + 0,200 х 129,6 + 0,288 х 203,1 = 114,4 ден. ед.;

8) с учетом необходимости платить проценты по кредиту (z1 = 129,6) начиная со второго года и по кредиту (z2 = 203,1) взнос и2 увеличивается на 129,6 х 0,21 = 27,2 ден. ед., а взносы ut во все последующие периоды увеличиваются с уровня и2 еще на 203,1 х 0,21 = 42,7 ден.ед.; тогда: и2 = 82,7; и3 = и4 = и5 = 125,4; взнос и2 уже заложен в сумме дополнительно привлекаемого кредита z2; взносы же в периоды начиная с третьего года следует вычитать из денежных потоков оцениваемого бизнеса.

Обеспечение финансовой автономности рассматриваемого бизнеса, таким образом, можно представить на следующей схеме.

Схема - Обеспечение финансовой автономности бизнеса методом увеличивающегося отвлечения средств на банковский депозит

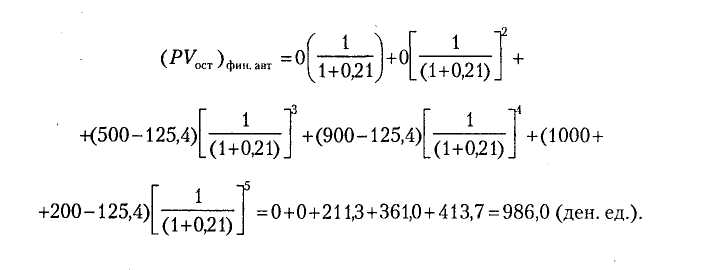

Откорректированная оценка бизнеса с учетом его рассмотренного финансового обеспечения тогда может быть выражена следующим образом:

Комментарий

Без учета этой корректировки рыночная стоимость данного бизнеса составила бы лишь 901,8 ден. ед.

Оценочная рыночная стоимость финансово автономного бизнеса больше оценочной рыночной стоимости финансово неавтономного бизнеса (в рассматривавшемся численном примере - на 9,3%), если при обеспечении финансовой автономности бизнеса удается профинансировать значительные отрицательные вклады бизнеса в остаток средств на счете предприятия, приходящиеся на самые ближние от даты оценки будущие периоды (что естественно, так как решение вопроса с устранением временного дефицита средств на счете повышает инвестиционную привлекательность бизнеса).

Если этого эффекта не наблюдается, то оценка финансово автономного бизнеса может дать и обратный результат, т. е. оказаться даже чуть меньшей, чем величина оценочной рыночной стоимости финансово неавтономного бизнеса, так как на предприятие при обеспечении указанной финансовой автономности ляжет дополнительная нагрузка по обслуживанию вспомогательных кредитов типа zt - особенно при более значительных задолженностях по бизнесу и более высоких ставках кредита.

Приняв, что ставки кредита и банковского депозита равны, рассмотренную выше задачу можно было бы решить более простым методом, применяя функцию взноса на амортизацию единицы. Ниже приводится именно такая модификация задачи.

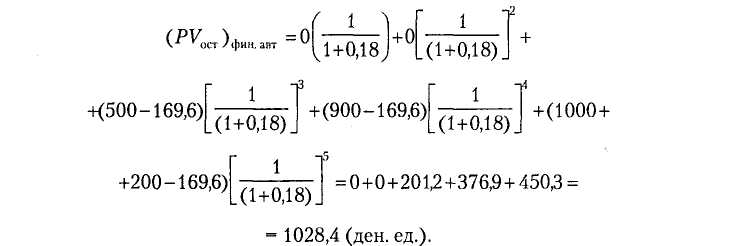

Задача 32

Условия задачи те же, что и в задаче 31, - за исключением того, что процентная ставка по вспомогательным кредитам и ставка банковского депозита равны и составляют каждая по 18%.

Решение

1) Величины общих взносов на банковский депозит ut (уже включая процентные платежи по вспомогательным кредитам, взятым до периода с номером t) можно выразить так:

2)

фактор

S5

фонда возмещения единицы погашения кредита через пять лет

при ставке депозита в 18% (см. функцию 3 из таблицы шести функций

сложного процента для ставки процента в 18%) составляет 0,140;

3) факторы D4 и D3 взноса на амортизацию единицы через 4 и 3 периода при той же ставке депозита (см. функцию 6 из таблицы шести функций сложного процента для ставки процента в 18%) равны соответственно 0,372 и 0,460;

4) величины g и zt - те же, что и в предыдущей задаче;

5) тогда:

u1 = 0,140 -200 = 28,0;

и2 = 0,140 * 200 + 0,372 * 129,6 = 28,0;

и3 = и4 = и5 - 0,140 * 200 + 0,372 * 129,6 + 0,460 * 203,1 = 169,6;

6) оценка рыночной стоимости финансово автономного бизнеса на основе таких данных составит:

Комментарий

Как и можно было ожидать (вследствие устранения потерь от разницы между более высокой ставкой кредита и более низкой ставкой депозита), в результате решения данной задачи оценка того же финансово автономного бизнеса оказалась более высокой, чем в предыдущей задаче, для решения которой не делалось допущений, характерных для применения в расчетах функции амортизации единицы.

Иное соотношение, однако, возможно было бы при более низком общем уровне банковских процентных ставок, а также при увеличении относительного размера задолженности g.

Задача 33

Рассчитать остаточную текущую стоимость бизнеса, если известна следующая информация.

На ближайшие три года планируются денежные потоки: за первый год - 50 000 руб.; за второй год - 75 000 руб.; за третий год - 80 000 руб. В дальнейшем денежные потоки прогнозируются как стабильные (на уровне третьего года) в течение неопределенно длительного времени.

Реальная безрисковая ставка - 1,5% годовых. Согласно плану-прогнозу Министерства экономического развития и торговли инфляция в стране в ближайшие три года будет составлять по оптимистическому сценарию в первом следующем году - 11%, во втором году - 9%, в третьем году - 7%. По пессимистическому сценарию инфляция окажется равной 14% в первом году, 13% во втором году и 12% в третьем году. Наиболее вероятный сценарий предполагает, что инфляция достигнет 12% в первом году, 10% - во втором и 8% - в третьем. В дальнейшем инфляция должна стабилизироваться и оставаться в среднем на уровне третьего года.

Наиболее устойчивые по своим значениям коэффициенты «бета» по трем открытым компаниям отрасли составляют на момент оценки: у компании А(βА ) - 1,32, у компании В(βB) - 1,47, у компании С(βC) - 1,51. Рыночные капитализации этих компаний равны соответственно 1,241 млн руб. (ЦА), 3,544 млн руб. (ЦB) и 3,702 млн руб. (ЦC).

Среднерыночная доходность на момент оценки равна 25 %. В дальнейшем она ожидается на уровне 0,23 для первого года (Rm1), 0,18 - для второго года (Rm2), 0,15- для третьего года (Rm3) и также 0,15 - для последующих лет (Rmпостпрог n).

Решение

1. Для прогнозного периода устанавливаем величины безрисковых норм дохода (переменных безрисковых ставок) по годам этого периода, опираясь на предположение о нормальном характере распределения вероятностей всех сценариев изменения инфляции:

![]()

где Se = (Sепес + 4Seн.в. Sеопт) : 6.

То есть:

S1, = (S1пес + 4S1н.в. S1опт) : 6 = (0,14 + 4x0,12 + 0,11) : 6 = 0,122

S2, = (S2пес + 4S2н.в. S2опт) : 6 = (0,13 + 4x0,10 + 0,09) : 6 = 0,103

S3, = (S3пес + 4S3н.в. S3опт) : 6 = (0,12 + 4 х 0,08 + 0,07) : 6 - 0,085.

Соответственно:

R1 = r+ S1, + r х S1 = 0,015 + 0,122 + 0,015x0,122 - 0,155

R2 = r + S2 + r x S2 = 0,015 + 0,103 + 0,015x0,103 = 0,120

R3 = r + S3 + r x S3 = 0,015 + 0,085 + 0,015x0,085 = 0,101.

2. На их основе и с учетом среднеотраслевого значения коэффициента «бета» (который считается как средневзвешенный по открытым компаниям отрасли, где в качестве весовых коэффициентов используются рыночные капитализации этих компаний), а также прогноза изменения среднерыночной доходности определяем ожидаемые по годам прогнозного периода переменные ставки дисконтирования, компенсирующие риски оцениваемого бизнеса:

![]()

где β = (βА х ЦА + βВ х ЦВ + βС х ЦС ) : (ЦА + Цв + Цс) = (1,32х 1,241 + 1,47x3,544 +1,51х хЗ,702):(1,241 + 3,544 + 3,702) - 1,466.

То есть:

i1 = R1 + (Rm1 xR1) = 0,155 + 1,466(0,23 - 0,155) = 0,265

i2 = R2 + (Rm2 хR2) = 0,120 + 1,466(0,18 - 0,120) = 0,208

i3 = R3 + (Rm3 xR3) = 0,101 + 1,466(0,15 - 0,101) = 0,173.

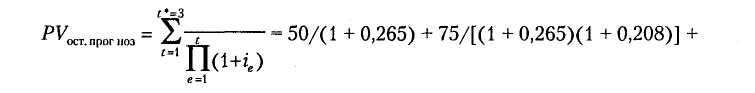

3. С применением полученных переменных ставок дисконтирования и данных по ожидаемым в прогнозном периоде достаточно точно спланированным денежным потокам рассчитываем остаточную текущую стоимость бизнеса в прогнозном периоде:

+ 80/[(1 + 0,265)(1 + 0,208)(1 + 0,173)] - 39,526 + 49,084 + 44,643 =

= 133,253 тыс. руб.

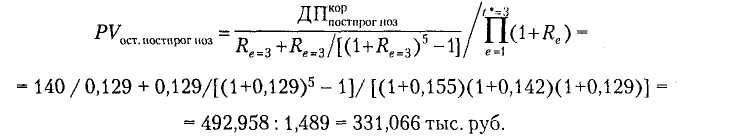

4. По методу простой прямой капитализации оцениваем остаточную стоимость бизнеса в постпрогнозном периоде, приводя ее по времени затем к текущему моменту (т. е. дисконтируя в расчете на длительность прогнозного периода и получая остаточную текущую стоимость бизнеса в постпрогнозном периоде). При этом в качестве адекватного постпрогнозному периоду коэффициента капитализации используем предполагаемые как стабилизировавшиеся безрисковую ставку и среднерыночную доходность (так что iпостнрогноз = ie = 3).

5. В заключение для оценки итоговой остаточной текущей стоимости бизнеса складываем его остаточные текущие стоимости в прогнозном и постпрогнозном периодах:

PVocт = PVост. прогн.+ PVост. постпрогн = 133,253 + 258,051 = 391, 30 тыс. руб.

Задача 34

Оценить остаточную текущую стоимость бизнеса, если известны следующие сведения.

На ближайшие три года планируются скорректированные по методу сценариев денежные потоки: за первый год - 70 000 руб.; за второй год - 85 000 руб.; за третий год - 140 000 руб. В дальнейшем денежные потоки прогнозируются как стабильные (на уровне третьего года) в течение пяти лет. После этого бизнес ожидается убыточным и вложенные в него средства не подлежат возврату. Реальная безрисковая ставка - 2,0% годовых.

Согласно плану-прогнозу Министерства экономического развития и торговли инфляция в стране в ближайшие три года будет составлять по оптимистическому сценарию в первом следующем году - 12%, во втором году - 10%, в третьем году - 8%.

По пессимистическому сценарию инфляция окажется равной 15% в первом году, 14% во втором году и 12% в третьем году.

Наиболее вероятный сценарий предполагает, что инфляция достигнет 13% в первом году, 12% - во втором и 11% - в третьем. В дальнейшем инфляция должна стабилизироваться и оставаться в среднем на уровне третьего года.

Решение